D’accord, vous avez donc décidé de créer votre propre dApp et d’entrer dans l’espace web3. Félicitations pour avoir franchi cette étape. Cependant, avant de lancer votre application qui change la donne, vous devez définir l’un des principes fondamentaux de Web3 – Tokenomics. Tokenomics est le portemanteau de « jeton » et « économie », ce qui est assez explicite. Ainsi, dans cet article, vous apprendrez tout ce que vous devez savoir sur les tokenomics.

Qu’est-ce que Tokenomics?

Tokenomics est un terme vague, mais il comprend plusieurs facteurs tels que l’offre et la demande, l’émission de jetons, les fonctions de gravure, etc. En termes simples, il s’agit d’une somme totale de fonctions et de facteurs économiques qui affectent vos jetons de différentes manières. Un jeton appartenant à un projet avec une solide tokenomics est considéré comme un investissement plus attractif. Alors, sans plus tarder, examinons les différents facteurs.

Facteur 1 : Offre et Demande

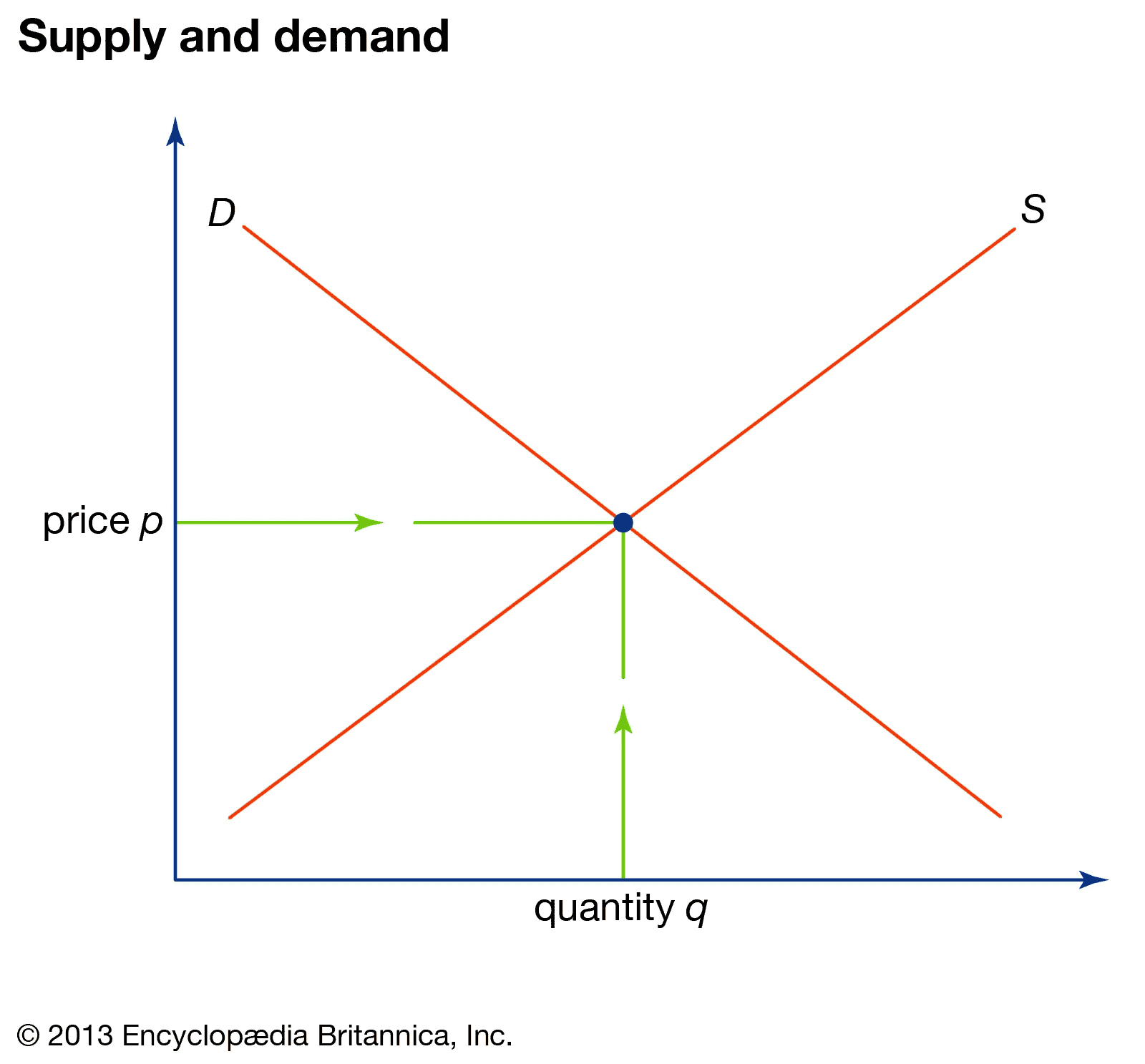

L’équation de l’offre et de la demande est l’un des facteurs les plus critiques déterminant la tokenomics. Ce qui suit est l’un des graphiques les plus importants en économie – le graphique de l’offre et de la demande.

Le graphique ci-dessus montre la relation entre l’offre et la demande d’un produit particulier. Le prix ultérieur d’une marchandise est déterminé par sa demande sur le marché et la quantité qui est facilement disponible.

La rareté d’un article (c’est-à-dire la diminution de l’offre) est souvent considérée comme un facteur important dans l’évaluation du produit. Pensez aux prix gonflés auxquels les machines PS5 se vendaient sur le marché de l’occasion en raison de leur rareté. Cependant, ce n’est pas parce qu’un objet est rare qu’il a de la valeur. Vous pouvez prendre un selfie de vous-même – qui sera un article unique, mais cela ne signifie pas que vous obtiendrez des milliers de dollars pour cela, n’est-ce pas ? Il doit y avoir une demande sur le marché. Dans la phase d’équilibre, les graphiques de la demande et de l’offre s’équilibrent parfaitement.

Il y a deux choses que nous pouvons conclure du graphique :

- Lorsque l’offre d’un actif est élevée mais que la demande est faible, cela n’affectera pas positivement le prix.

- Si la demande est élevée mais que l’offre est faible, cela affectera positivement le prix.

Offre et demande en jetons

En ce qui concerne Bitcoin, l’un des moments les plus importants de création de valeur dans le protocole est les événements périodiques de réduction de moitié qui se produisent tous les quatre ans. Bitcoin a une offre fixe totale de 21 millions. Les mineurs exploitent Bitcoin pour obtenir une récompense globale pour libérer BTC dans l’offre en circulation.

Tous les quatre ans, Bitcoin subit une réduction de moitié qui réduit de moitié cette récompense globale, ce qui réduit la quantité de BTC entrant dans l’offre en circulation. Satoshi Nakamoto a délibérément ajouté ce mécanisme pour garantir une offre décroissante au fil du temps et, espérons-le, augmenter la valorisation globale des prix.

Plusieurs jetons comme BNB ont un mécanisme de combustion artificielle. La gravure signifie que vous envoyez les jetons à un portefeuille dont les clés privées n’appartiennent à personne. Ce faisant, vous supprimez ces jetons de la circulation, c’est-à-dire que vous brûlez les jetons.

Il y a aussi certains jetons qui sont inflationnistes. Par exemple, EOS a un taux d’inflation annuel de 1 %. Ce 1% sert à payer les producteurs de blocs. L’idée était que le système EOS deviendrait si occupé au fil du temps que l’augmentation de l’offre n’affecterait pas la demande.

Facteur 2 : Distribution de Jetons

Un protocole peut distribuer des jetons via un lancement équitable ou une pré-mine. Lorsqu’un lancement équitable a lieu, tout le monde a une opportunité équitable d’acquérir les jetons. Le lancement de Bitcoin était juste puisque tout le monde avait exactement la même opportunité d’acquérir BTC. Il n’y a pas eu de prévente, pas de ronde d’investisseurs privés. Si vous vouliez Bitcoin, vous auriez dû les exploiter à partir de zéro.

Cependant, les lancements équitables sont très rares de nos jours. À partir de l’ère ICO, les jetons ont été lancés via une méthode appelée premine. Dans une prémine, les jetons sont partiellement ou entièrement créés, puis distribués à diverses parties telles que des VC, des investisseurs, etc., avant d’être rendus publics. De toute évidence, le préminage est injuste car un utilisateur moyen n’obtient pas la première bouchée du gâteau. Cependant, dans le paysage actuel, il est nécessaire de le faire car les projets ont besoin de cette injection initiale de liquidités de la part des VC et des teneurs de marché. Ils ont besoin de liquidités pour payer la main-d’œuvre, le développement, la construction de l’écosystème, etc.

Cela dit, il est crucial de voir combien de jetons sont distribués à ces parties. Par exemple, si une équipe s’attribue 5 % des jetons, alors tout va bien. Ils ont besoin d’argent pour financer leur équipe, après tout. Cependant, s’ils se donnent 50% à eux-mêmes, c’est un signal d’alarme potentiel.

Lorsqu'un asset une offre faible et une demande élevée, cela signifie que :

Facteur 3 : Staking

À la base, une bonne tokenomics devrait proposer différentes méthodes pour inciter les utilisateurs à conserver leurs jetons. L’une des façons les plus cool de le faire est d’assurer au titulaire une certaine forme de retour sur investissement assuré. De nombreux projets le font avec un mécanisme de staking.

L’idée est simple – enfermez vos jetons dans le protocole et gagnez des récompenses. Par exemple, si vous détenez des jetons Curve (CRV), vous pouvez les miser sur Convex Finance en tant que cvxCRV et gagner environ 30 % de vAPR. Les applications DeFi vous permettent de miser divers jetons qui peuvent vous aider à gagner du rendement.

Le staking permet également aux utilisateurs de verrouiller votre jeton, ce qui en fait automatiquement des détenteurs à long terme. Après tout, vous ne pouvez pas vendre un jeton que vous avez fermement enfermé dans l’écosystème, n’est-ce pas ?

Maintenant, la prochaine question à considérer ici est la suivante : comment pouvez-vous inciter vos utilisateurs à miser volontairement vos pièces pendant longtemps ? Eh bien, des projets comme Curve ont une offre d’intérêts composés simple qui fonctionne plutôt bien pour eux. Plus longtemps vous gardez votre CRV verrouillé, plus vous obtenez de récompenses.

Le staking vous donne également des droits de gouvernance dans certains projets. Le staking du jeton natif vous permet de devenir membre du protocole DAO et de voter sur diverses décisions. Par exemple, dans Curve, vous pouvez staker votre CRV et veCRV, le jeton de vote. Plus vous misez de CRV, plus vous obtenez de veCRV. veCRV n’a aucune valeur en dehors d’être utilisé comme jeton de vote au sein du DAO.

Facteur 4 : Calendriers d’Acquisition

Dans le facteur 2, nous avons expliqué comment le préminage permet aux projets d’allouer des jetons spécifiques aux investisseurs privés et aux VC. Cependant, que se passe-t-il si ces personnes jettent immédiatement vos jetons sur le marché libre ? Cela ne servira à rien votre projet, n’est-ce pas?

Donc, ce que vous pouvez faire ici, c’est utiliser différents calendriers d’acquisition pour vos allocations. L’acquisition vous permet de verrouiller les jetons distribués pendant un temps donné (c’est-à-dire la période d’acquisition). Cela augmente le temps d’attente avant de mettre la main sur les jetons.

Maintenant, avant d’aller plus loin, parlons de la “falaise”. En ce qui concerne l’acquisition, la falaise est un verrou de durée qui est placé sur les jetons acquis avant le début du calendrier d’acquisition. Il existe deux types d’acquisition que vous pouvez faire :

- Acquisition linéaire : la distribution des jetons est effectuée de manière cohérente et à parts égales dans un certain laps de temps.-

- Acquisition torsadée : la distribution des jetons peut varier au cours de diverses périodes.

Créer votre propre jeton – Bonnes pratiques

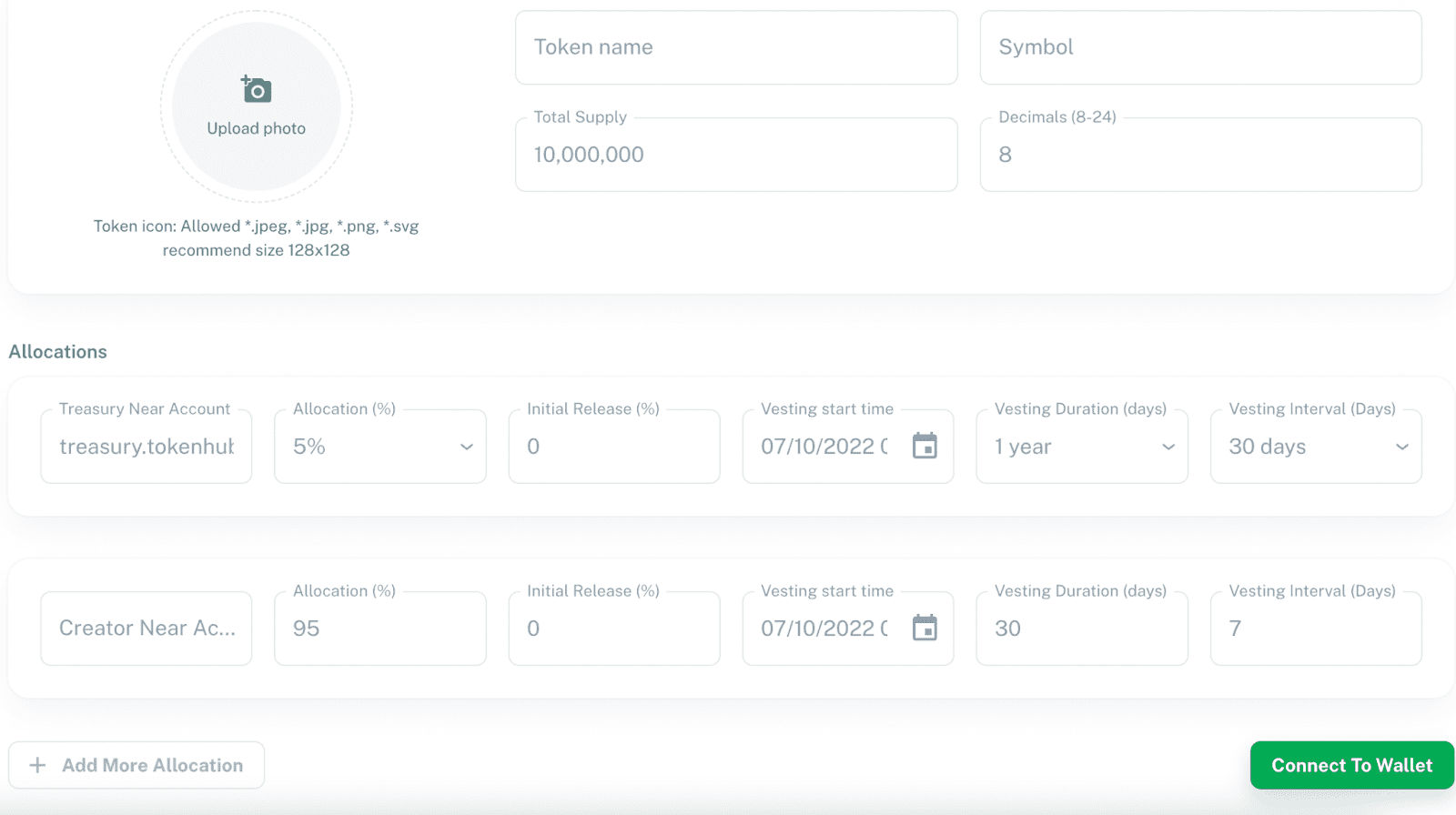

Alors, maintenant que vous connaissez les bases, créons votre jeton. Vous pouvez utiliser ce terrain de jeu de jetons pour tester diverses structures de jetons.

Comme vous pouvez le voir, vous mettez votre nom de jeton, votre symbole, votre offre totale et vos décimales.

En dessous, vous avez une liste d’allocations de jetons. Selon le nombre de conseillers et de VC que votre projet aura, vous pouvez attribuer les allocations en conséquence. Cependant, juste un conseil. N’exagérez pas avec les allocations pour les conseillers. Gardez une majorité significative pour votre communauté.

Par exemple:

10% pour l’équipe

10% pour les premiers investisseurs

0,25 % à 0,5 % par conseiller

Repos pour la communauté.

De quel type d'acquisition s'agit-il ? "La distribution des jetons se fait de manière cohérente et à parts égales dans un certain laps de temps"

Conclusion

Lors de la construction de votre protocole Web3, une tokenomics robuste est cruciale pour le succès à long terme de votre projet. Dans cet article, nous avons parlé de quatre fonctionnalités que vous pouvez intégrer à votre tokenomics pour éviter le dumping et inciter les utilisateurs à conserver vos jetons et à en accumuler davantage.

Lors de la distribution des jetons, la majorité des jetons doit être allouée à :

Updated: décembre 15, 2022