Muy bien, entonces has decidido crear tu propia dApp e ingresar al espacio web3. Enhorabuena por dar este paso. Sin embargo, antes de lanzar tu aplicación revolucionaria, debes establecer uno de los principios básicos de web3: la tokenómica. La Tokenómica es el acrónimo de “token” y “economía”, que se explica por sí mismo. Entonces, en este artículo, aprenderás todo lo que necesitas saber sobre tokenómica.

¿Qué es la Tokenómica?

La Tokenómica es un término vago, pero incluye varios factores como oferta y demanda, emisión de tokens, funciones de quema, etc. En pocas palabras, es una suma total de funciones y factores económicos que afectan sus tokens de varias maneras. Un token perteneciente a un proyecto con tokenómica sólida se considera una inversión más atractiva. Entonces, sin más preámbulos, veamos los diferentes factores.

Factor 1: Oferta y Demanda

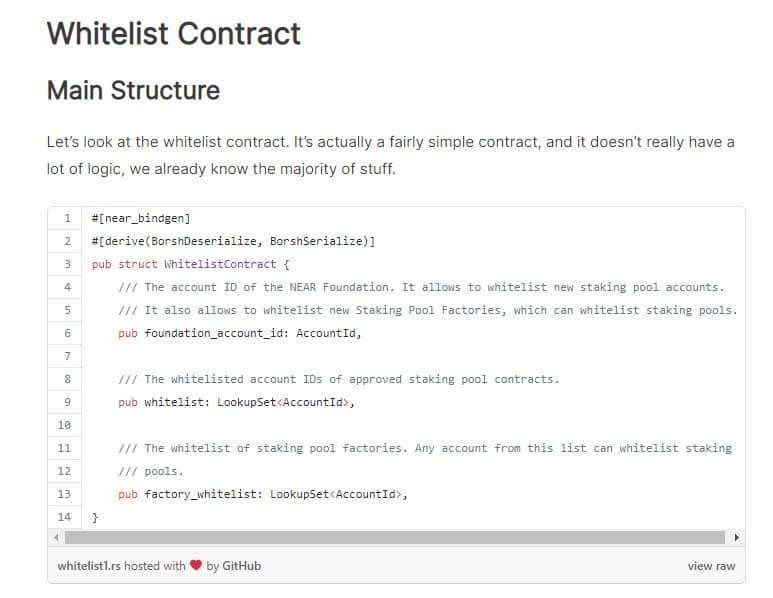

La ecuación de oferta y demanda es uno de los factores más críticos que determinan la tokenómica. El siguiente es uno de los gráficos más importantes en economía: el gráfico de oferta y demanda.

El gráfico anterior muestra la relación entre la oferta y la demanda de un producto en particular. El precio posterior de una mercancía está determinado por su demanda en el mercado y la cantidad que está fácilmente disponible.

La rareza de un artículo (es decir, la disminución de la oferta) a menudo se considera un factor importante en la valoración del producto. Piense en los precios inflados por los que se vendían las máquinas PS5 en el mercado de segunda mano debido a su rareza. Sin embargo, el hecho de que un artículo sea raro no significa que sea valioso. Puedes tomarte una selfie, que será un elemento único, pero eso no significa que obtendrás miles de dólares por ello, ¿verdad? Tiene que haber demanda en el mercado. En la etapa de equilibrio, los gráficos de oferta y demanda hacen perfectamente un balance entre sí.

Hay dos cosas que podemos concluir del gráfico:

- Cuando la oferta de un activo es alta pero la demanda es baja, no afectará positivamente el precio.

- Si la demanda es alta pero la oferta es baja, afectará positivamente el precio

Oferta y demanda en tokens

Cuando se trata de Bitcoin, uno de los momentos de creación de valor más significativos en el protocolo son los eventos periódicos de reducción a la mitad que ocurren cada cuatro años. Bitcoin tiene un suministro fijo total de 21 millones. Los mineros extraen Bitcoin para obtener una recompensa en bloque para liberar BTC en el suministro circulante.

Cada cuatro años, Bitcoin pasa por una reducción a la mitad que reduce la recompensa de este bloque a la mitad, lo que reduce la cantidad de BTC que ingresa al suministro circulante. Satoshi Nakamoto agregó esta mecánica a propósito para garantizar una oferta decreciente con el tiempo y, con suerte, aumentar la valoración general del precio.

Varios tokens como BNB tienen un mecanismo de combustión artificial. Quemar significa que envía los tokens a una billetera cuyas claves privadas no pertenecen a nadie. Al hacerlo, está eliminando estos tokens de la circulación, es decir, quemándolos.

También hay ciertos tokens que son inflacionarios. Por ejemplo, EOS tiene una tasa de inflación anual del 1%. Este 1% se utiliza para pagar a los productores de bloques. La idea era que el sistema EOS estaría tan ocupado con el tiempo que el aumento de la oferta no afectaría la demanda.

Factor 2: Distribución de Token

Un protocolo puede distribuir tokens a través de un lanzamiento justo o previo a la mina. Cuando ocurre un lanzamiento justo, todos tienen la oportunidad justa de adquirir los tokens. El lanzamiento de Bitcoin fue justo ya que todos tuvieron exactamente la misma oportunidad de adquirir BTC. No hubo preventa, ni ronda de inversores privados. Si quieres Bitcoin, habrías tenido que minarlos desde cero.

Sin embargo, los lanzamientos justos son muy raros hoy en día. A partir de la era ICO, los tokens se lanzaron a través de un método llamado preminado. En un premine, los tokens se crean parcial o totalmente y luego se distribuyen a varias partes como VC, inversores, etc., antes de ser lanzados al público. Obviamente, la minería previa es injusta ya que un usuario promedio no obtiene el primer bocado del pastel. Sin embargo, en el panorama actual, es necesario hacerlo ya que los proyectos necesitan esa inyección de liquidez inicial de los capitalistas de riesgo y los creadores de mercado. Necesitan la liquidez para pagar la mano de obra, el desarrollo, la construcción del ecosistema, etc.

Habiendo dicho eso, es crucial ver cuántos de los tokens se distribuyen a estas partes. Por ejemplo, si un equipo se asigna el 5 % de los tokens, está bien. Después de todo, necesitan dinero para financiar su equipo. Sin embargo, si se dan el 50% a sí mismos, entonces eso es una señal de alerta potencial.

Cuando un activo tiene baja oferta y alta demanda, significa que:

Factor 3: Staking

En esencia, una buena tokenómica debería idear diferentes métodos para incentivar a los usuarios a conservar sus tokens. Una de las mejores maneras de hacerlo es asegurarle al titular algún tipo de ROI garantizado. Muchos proyectos hacen eso con un mecanismo de participación.

La idea es simple: guardas tus tokens en el protocolo y ganas recompensas. Por ejemplo, si tieness tokens de Curve (CRV), puede stakearlos en Convex Finance como cvxCRV y ganar ~30% vAPR. Las aplicaciones DeFi te permiten stakear varios tokens que pueden ayudarte a obtener rendimiento.

El staking también permite a los usuarios bloquear tu token, lo que los convierte automáticamente en titulares a largo plazo. Después de todo, no puedes vender un token que has bloqueado firmemente en el ecosistema, ¿verdad?

Ahora, la siguiente pregunta a considerar aquí es, ¿cómo puedes incentivar a tus usuarios a stakear voluntariamente sus monedas durante mucho tiempo? Bueno, proyectos como Curve tienen una oferta de interés compuesto simple que funciona bastante bien para ellos. Cuanto más tiempo mantengas tu CRV bloqueado, más recompensas obtendrás.

El staking también te otorga derechos de gobernanza en algunos proyectos. Stakear el token nativo te permite convertirte en miembro del DAO del Protocolo y votar en varias decisiones. Por ejemplo, en Curve, puedes stakear tu CRV y veCRV, el token de votación. Mientras más CRV stakeas, más veCRV obtienes. El veCRV no tiene ningún valor aparte de ser utilizado como token de votación dentro de la DAO.

Factor 4: Programas de Adquisición de Derechos

En el Factor 2, discutimos cómo la minería previa permite que los proyectos asignen tokens específicos a inversores privados y capitalistas de riesgo. Sin embargo, ¿qué sucede si esas personas arrojan inmediatamente sus tokens en el mercado abierto? Eso no va a hacer ningún bien a tu proyecto, ¿verdad?

Entonces, lo que puedes hacer aquí es usar varios calendarios de vesting o de adquisición de derechos para tus asignaciones. El vesting te permite bloquear tokens distribuidos durante un tiempo determinado (también conocido como período de vesting). Aumenta el tiempo que tienes que esperar antes de tener en tus manos los tokens.

Ahora, antes de continuar, hablemos del “cliff”. Cuando se trata del vesting o adjudicación, el cliff es un bloqueo de duración que se coloca en los tokens adjudicados antes de que comience el programa de vesting. Hay dos tipos de vestings que puede hacer:

- Linear vesting: La distribución de tokens se realiza de manera consistente y en partes iguales dentro de un período de tiempo determinado.

- Twisted vesting: La distribución de tokens puede variar dentro de una variedad de períodos de tiempo.

Creación de su propio token: mejores prácticas

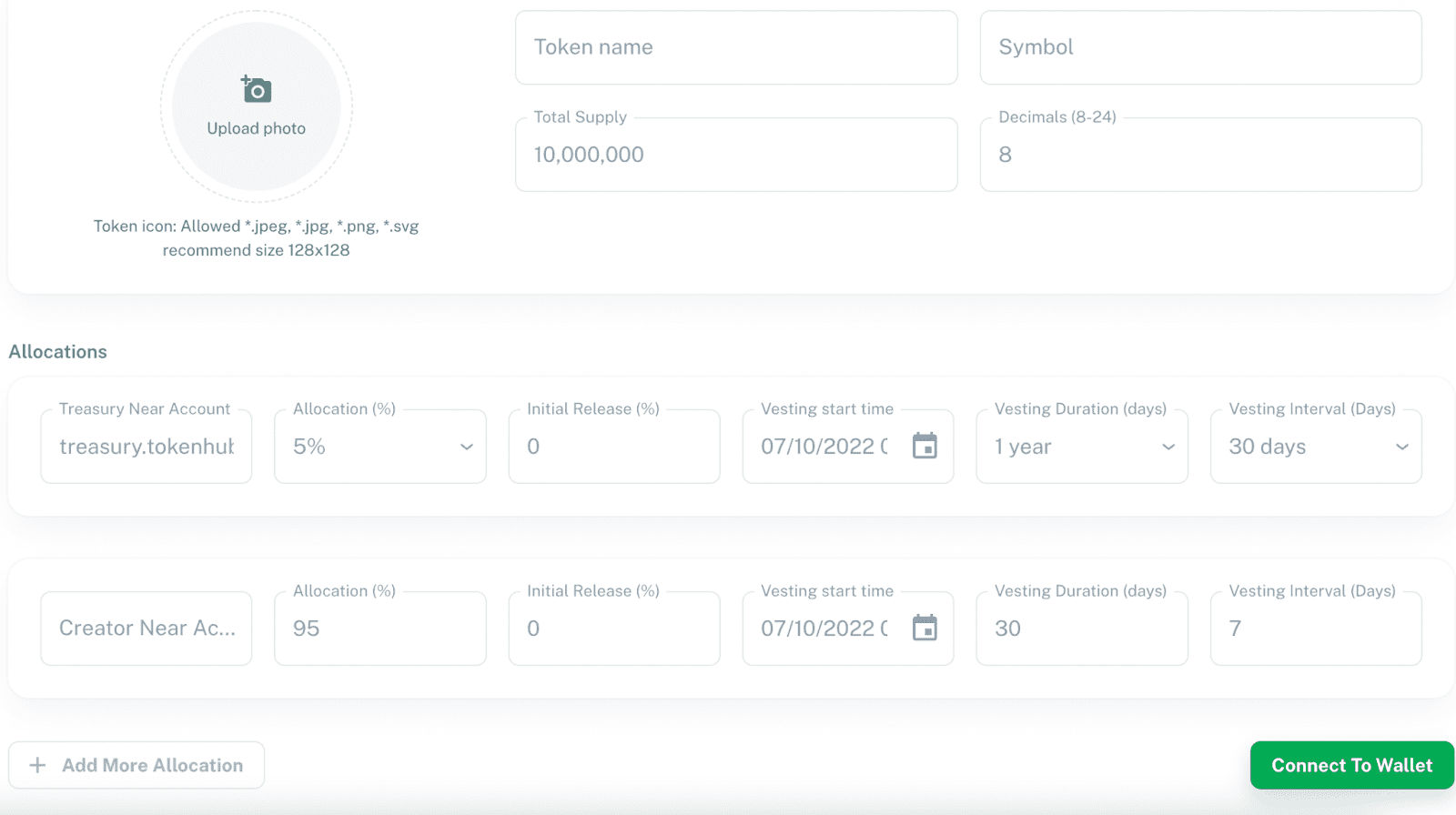

Entonces, ahora que conoces los conceptos básicos, creemos tu token. Puedes usar este patio de juegos de tokens para probar varias estructuras de tokens.

Como puedes ver, pone el nombre de tu token, el símbolo, el suministro total y los lugares decimales.

Debajo de eso, tienes una lista de asignaciones de tokens. Dependiendo de cuántos asesores y VC tendrá tu proyecto, puedes dar las asignaciones correspondientes. Sin embargo, solo un consejo. No te excedas con las asignaciones para asesores. Mantén una mayoría significativa para tu comunidad.

Por ejemplo:

- 10% para el equipo

- 10% para primeros inversores

- 0,25%-0,5% por asesor

- Resto de la comunidad.

¿Qué tipo de vesting es este? “La distribución de tokens se realiza de manera consistente y en partes iguales dentro de un período de tiempo determinado”

Conclusión

WAl crear tu protocolo web3, una tokenómica robusta es crucial para el éxito a largo plazo de tu proyecto. En este artículo, hemos hablado sobre cuatro funciones que puedes integrar en tu tokenómica para evitar el dumping e incentivar a los usuarios a conservar sus tokens y acumular más.